Рубрика «Финансовая экспертиза»: Кто должен отчитаться в доходах и как получить налоговый вычет в Ярославской области?

В самом разгаре декларационная кампания 2022 года. Кто должен отчитаться в доходах и как получить налоговый вычет? На эти и другие вопросы в нашей рубрике «Финэкспертиза» ответила начальник отдела налогообложения и доходов физических лиц и администрирования страховых взносов Управления Федеральной налоговой службы по Ярославской области Наталья Квернадзе.

- Здравствуйте, Наталья Владимировна. Итак, кто же должен выполнить свои обязательства перед государством и отчитаться о своих доходах?

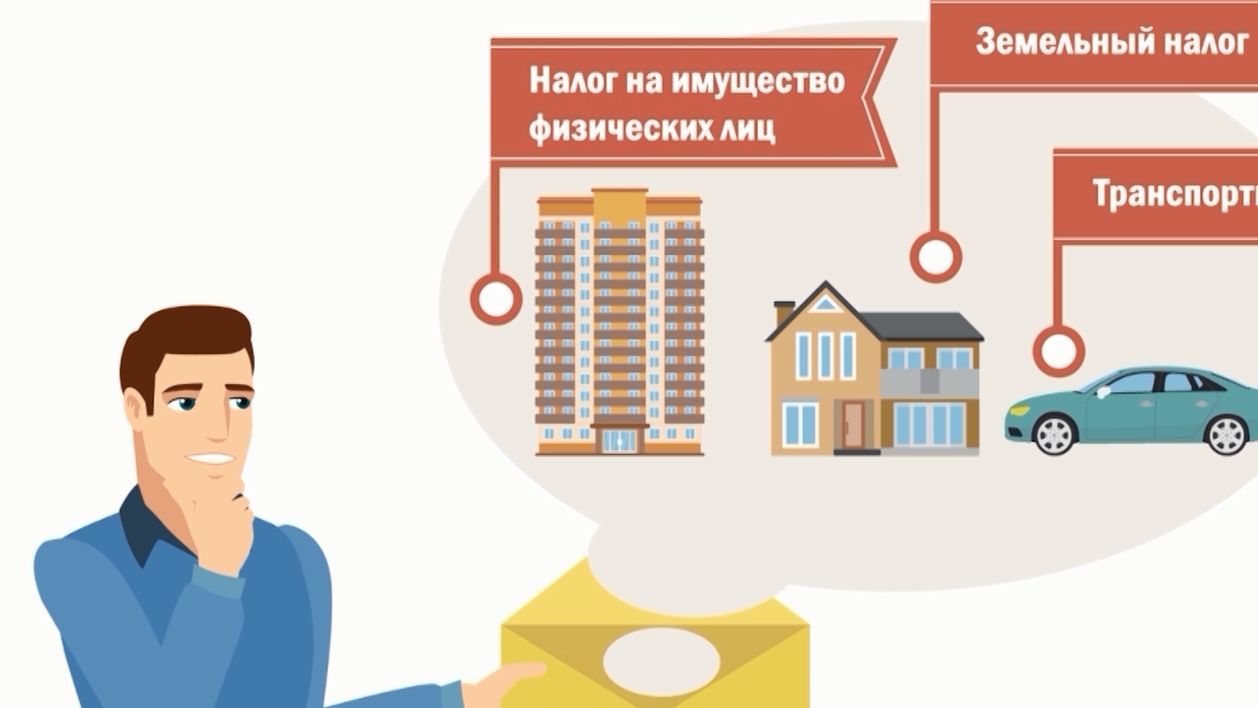

- Здравствуйте! Отчитаться о доходах необходимо если в 2021 году гражданин, например, продал недвижимость, которая была в его собственности менее минимального срока владения. Либо он получил подарок от гражданина, который не является его близким родственником, либо выиграл небольшую сумму в лотерею и раздавал имущество в аренду, а также мог получить доход от источников за рубежом. Также отчитаться о своих доходах необходимо индивидуальным предпринимателем, частным нотариусом, занимающимся частной практикой, адвокатам, учредившим адвокатский кабинет и другим физическим лицам, которые занимаются частной практикой. При этом доходы, получаемые физическими лицами, как самозанятые декларированию не подлежат, и декларацию им представлять не надо.

- Какие сроки установлены для декларирования в этом году и как это можно сделать?

- О доходах, полученных в 2021 году, налогоплательщикам необходимо отчитаться в срок до 4 мая 2022 года, так как 30 апреля в этом году выпадает на выходной день. Декларацию формы 3-НДФЛ налогоплательщику удобнее подать и отправить онлайн через личный кабинет для налогоплательщиков физических лиц.

- Есть ли особенности декларационной кампании в этом году?

- Да, изменился порядок при продаже недорогого недвижимого и иного имущества. Так, если налогоплательщиком, правда, на недвижимость в сумме до 1 миллиона рублей или иное имущество в сумме до 250 тысяч рублей, то налогоплательщику в данном случае представлять декларацию не надо. Указанная сумма соответствует размерам имущественных вычетов по НДФЛ. Но если стоимость данных объектов больше, чем данные вычеты, то у налогоплательщика сохраняется обязанность по представлению декларации при этом оплатить, естественно, налог. К уплате по данной декларации налогоплательщику необходимо до 15 июля 2022 года.

- Если человек не отчитается в отведенные сроки, то что это повлечет за собой?

- Налогоплательщик может быть привлечен к налоговой ответственности в виде штрафов и пени. А в случае не предоставления декларации налогоплательщиком, в случае продажи, либо получения в дар недвижимого имущества, налоговая инспекция на основании сведений о налогоплательщике и подтверждением об объекте и о суммах дохода, проведет налоговую проверку и доначислит налог. При этом к налогоплательщику будут применены максимальные налоговые санкции. Налогоплательщикам во избежание данных неприятных ситуаций необходимо заблаговременно подать декларацию и уплатить в установленные сроки доначисленный налог. В случае, если даритель оказывается близким родственником, или срок нахождения во владении имущества продаваемого больше предельного срока, то налогоплательщику необходимо известить об этом налоговый орган.

- Распространяется ли ограничение срока подачи деклараций на тех, кто хочет получить налоговый вычет?

- Нет. Данный срок на таких налогоплательщиков не распространяется. Если налогоплательщик предоставляет декларацию исключительно с целью получения вычетов таких, как стандартный социальный инвестиционный или имущественный вычет при приобретении жилья, то он может представить декларацию в течение года в любое время. И при этом санкции налоговой на него распространяться не будут.

2370